هل تواجه صعوبة في تنظيم معاملاتك المالية وحساب الضرائب المترتبة على نشاطك التجاري؟ لا شك بأنك بحاجة إلى فاتورة ضريبية تساعدك على توثيق عملياتك التجارية وتضمن امتثالك للضرائب المستحقة عليك وبالتالي تجنب العقوبات والمخالفات الضريبية، لذا وفرنا لك في مقالنا هذا نموذج فاتورة ضريبية جاهزة، تابع القراءة لتتعرف على كيفية تحميله واستخدامه.

أنشئ الفواتير الضريبية الخاصة بمنشأتك مع ڤوم الآن. يعد إنشاء فواتير ضريبية احترافية جزءًا أساسيًا من نجاح عملك، لذا فأنت بحاجة إلى برنامج ڤوم المحاسبي الاحترافي والمميز لإنشاء فواتير دقيقة ومتوافقة مع المعايير واللوائح الضريبية |

بنقرة واحدة: تحميل نموذج فاتورة ضريبية

تصدر الفاتورة الضريبية عادة بين منشأة ومنشأة، وقد أصدرت هيئة الزكاة والضريبة والجمارك السعودية تعليمات بشأن استخدام نظام الفوترة الإلكترونية بدلًا من استخدام الفواتير الورقية التقليدية، وهو ما ترتب عليه إضافة متطلبات أخرى في الفواتير الإلكترونية مقارنة بالتقليدية، ويمكنك تحميل نموذج فاتورة ضريبية عبر الرابط التالي:

| نموذج فاتورة ضريبية |

احرص على وجودها: عناصر نموذج الفاتورة الضريبية

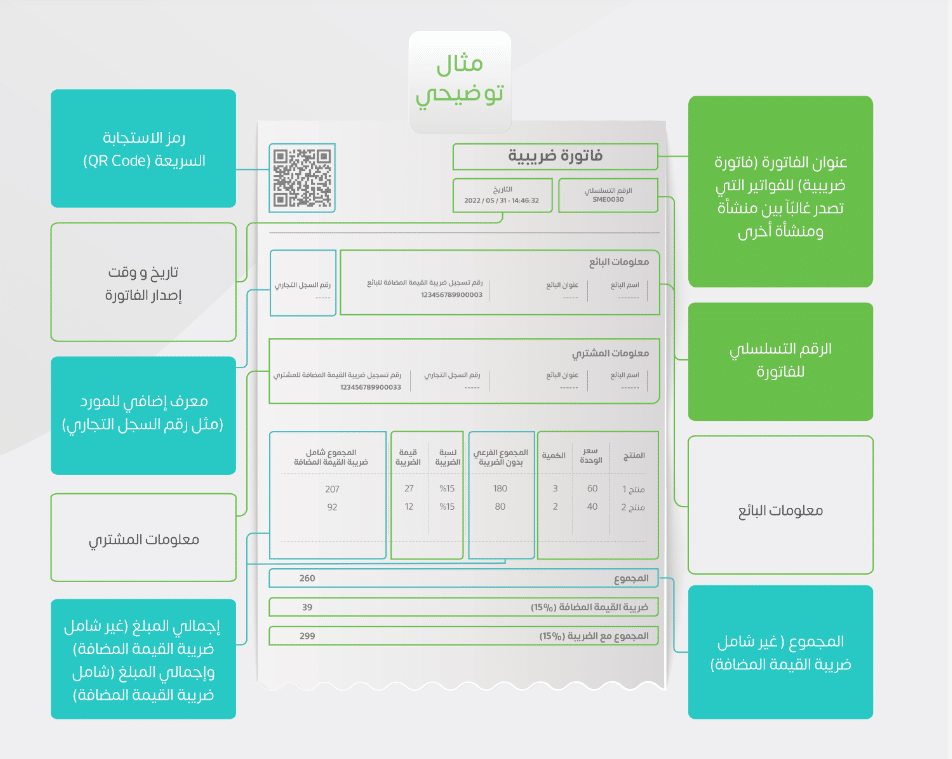

فرضت هيئة الزكاة والضريبة والجمارك على الراغبين بإصدار نماذج الفواتير الضريبية أن تكون مشتملة على جميع العناصر المطلوبة في نظام الفوترة الإلكترونية، وذلك لتجنب التعرض لأي مخالفات، وفيما يأتي أبرز عناصر نموذج فاتورة ضريبية:

- عنوان الفاتورة، والذي يجب أن يكون (فاتورة ضريبية) وتكون تلك الفاتورة غالبًا من منشأة إلى أخرى.

- الرقم التسلسلي للفاتورة.

- تاريخ ووقت إصدار الفاتورة.

- معلومات البائع.

- معلومات المشتري.

- رمز الاستجابة السريعة (QR Code).

- معرف إضافي للمورد، ويمكن أن يكون المعرف عبارة عن رقم السجل التجاري.

- إجمالي المبلغ الشامل لضريبة القيمة المضافة.

- إجمالي المبلغ غير الشامل لضريبة القيمة المضافة.

- المجموع غير الشامل لضريبة القيمة المضافة.

وفيما يأتي صورة توضح الشكل العام لنموذج الفاتورة الضريبية الإلكترونية:

تعرف عليه: نظام الفوترة الإلكترونية لإصدار نموذج الفاتورة الضريبية

كما ذكرنا سابقًا، فإن هيئة الزكاة والضريبة والجمارك السعودية أصدرت نظام الفوترة الإلكترونية، والذي يهدف إلى تحويل عملية إصدار الفواتير الورقية التقليدية إلى عملية إلكترونية، بحيث تسمح للبائعين والمشترين بتبادل الفواتير بصيغة إلكترونية منظمة وفق تنسيق إلكتروني متكامل، وقد طبقت هذا النظام على مرحلتين، وكان لكل منهما متطلبات معينة، تعرف عليها فيما يأتي:

متطلبات المرحلة الأولى (الإصدار والحفظ)

بدأ تطبيق المرحلة الأولى من نظام الفوترة الإلكترونية (وهي مرحلة الإصدار والحفظ) اعتبارًا من 4 ديسمبر لعام 2021م، بحيث فرض على المكلفين مجموعة من المتطلبات وأبرزها:

- استخدام نظام فوترة إلكتروني، وعدم إصدار الفواتير اليدوية، بحيث يجب أن يتوافق مع معايير الفوترة الإلكترونية الخاصة بالهيئة وهي:

- قدرة نظام الفوترة على إنشاء رمز الاستجابة السريعة.

- ألا يحتوي النظام على الخصائص التي حظرتها هيئة الزكاة والضريبة والجمارك وهي؛ الوصول غير المقيد، والتلاعب بالفواتير الإلكترونية، بالإضافة إلى السماح بإنشاء أكثر من تسلسل واحد من الفواتير.

- إصدار الفواتير وحفظها إلكترونيًا.

- التحقق من توفر العناصر الإضافية المطلوبة في الفاتورة الضريبية، وهي؛ عنوان الفاتورة، والرقم التسلسلي لها.

متطلبات المرحلة الثانية (الربط والتكامل)

بدأ تنفيذ المرحلة الثانية من الفوترة الإلكترونية اعتبارًا من 1 يناير لعام 2023م، وقد عرفت باسم مرحلة الربط والتكامل، بحيث تربط أنظمة الفوترة الإلكترونية مع نظام هيئة الزكاة والضريبة والجمارك وهي منصة فاتورة، بحيث تصدر الفواتير الإلكترونية النشأة بالصيغة المطلوبة، ومن أبرز متطلبات تلك المرحلة:

- استخدام نظام فوترة إلكتروني بحيث تتوافر فيه الشروط التالية:

- إصدار الفواتير الإلكترونية وحفظها بصيغة (XML) أو (PDF/A-3 متضمنة صيغة XML) ، بحيث تتضمن جميع الحقول المطلوبة.

- توافق نظام الفوترة الإلكتروني مع متطلبات الهيئة بما فيها قدرته على الاتصال بالإنترنت.

- مشاركة الفواتير المنشأة مع منصة فاتورة.

إليك طريقة استخدام نموذج الفاتورة الضريبية

يمكنك استخدام نموذج الفاتورة الضريبية وفقًا لمتطلبات المرحلة الأولى والثانية من نظام الفوترة الإلكتروني الذي أصدرته هيئة الزكاة والضريبة والجمارك باتباع الخطوات التالية:

- في البداية عليك إصدار الفاتورة الضريبية بعد إشعار الهيئة لك بالبدء بمرحلة الربط والتكامل، وذلك عبر الدخول على موقع الهيئة (بالنقر هنا).

- اضغط على خيار (الفوترة الإلكترونية).

- اضغط على خيار (منصة فاتورة).

- ستظهر لك البوابة الخاصة بتسجيل الدخول، سجل دخولك إليها باستخدام الرقم المميز أو البريد الإلكتروني، بالإضافة إلى كلمة المرور.

- اضغط على أيقونة (منصة فاتورة).

- اضغط على خيار (تهيئة حل الفوترة الإلكترونية).

- أصدر كلمة المرور الخاصة بك لمرة واحدة، وأدخلها مرة أخرى في بوابة التقنيات الخاصة بمنشأتك.

- ابدأ بإصدار الفواتير التي تريدها، واحصل على نموذج فاتورة ضريبية، بحيث تتضمن جميع العناصر المطلوبة.

- عبئ البيانات المطلوبة في الفاتورة الضريبية، كالعنوان، والرقم التسلسلي، ومعلومات البائع والمشتري وغيرها من العناصر.

- شارك الفاتورة مع هيئة الزكاة والضريبة والجمارك، وذلك عبر الربط الإلكتروني من خلال منصة فاتورة، وذلك لتعتمدها وتعيد إرسالها إليك بعد الاعتماد الإلكتروني.

- شارك الفاتورة الإلكترونية التي اعتمدتها لك الهيئة مع المنشأة الأخرى بحيث تكون بصيغة قابلة للقراءة.

- احفظ الفاتورة إلكترونيًا لاستخدامها عند الحاجة.

لكن، ما أهمية الفاتورة الضريبية؟ إليك الإجابة

تعد الفاتورة الضريبية من الوثائق المالية المهمة المستخدمة في العمليات التجارية، وهي عبارة عن وثيقة مالية تصدرها الشركات أو الأفراد عند بيع السلع أو تقديم الخدمات، بحيث تضم تفاصيل العملية التجارية بالكامل، وتبرز أهمية الفاتورة الضريبية فيما يأتي:

- توثيق عمليات البيع والشراء، وتحديد المبلغ المستحق للدفع.

- توثيق قيمة الضرائب المطبقة على المبلغ المدفوع؛ كضريبة القيمة المضافة أو الضرائب الأخرى.

- ضمان دفع الشركات أو الأفراد للضرائب المستحقة، الأمر الذي يجنبهم العقوبات والغرامات.

- تقديم معلومات دقيقة حول عمليات الشراء والبيع، الأمر الذي يعزز الثقة والشفافية بين البائع والمشتري.

- مساعدة الشركات على تتبع إيراداتها ومصروفاتها وحساب الأرباح والخسائر، وذلك لأن الفاتورة الضريبية تعد جزءًا مهمًا من السجل الخاص بالمعاملات المالية للشركة.

كيف تعد فاتورة ضريبية دقيقة؟ اتبع تلك النصائح

لا شك بأن إعداد فاتورة ضريبية دقيقة يساهم بشكل كبير في نجاح العمليات التجارية بين البائع والمشتري، ويضمن الشفافية والثقة المتبادلة، لذا يجب أن تحرص على إعداد فواتير ضريبية فعالة ودقيقة عبر اتباعك النصائح التالية:

- نظم البيانات المالية: احرص على تنظيم تلك البيانات بطريقة جذابة وسهلة القراءة.

- ضع تفاصيل واضحة للفاتورة: احرص عند إعداد الفاتورة الضريبية على توضيح جميع العناصر الخاصة بها دون نسيان أي منها، بحيث تظهر بشكل واضح وسهل الفهم، خاصة التفاصيل المتعلقة بالمبلغ الإجمالي للضرائب، وتفاصيل حساب الضرائب.

- تحقق من البيانات المدرجة: احرص على مراجعة الفاتورة والتحقق من صحة البيانات التي أدخلتها فيها، وعند اكتشاف أي أخطاء، احرص على تصحيحها على الفور لتجنب التأخير أو المشاكل الناتجة عنها.

- اختر نظام فوترة إلكتروني جيد: احرص على استخدام برنامج فوترة إلكتروني يتيح لك إمكانية التعديل على الفواتير الضريبية وتخصيصها، بالإضافة إلى إمكانية تحديث البيانات والأسعار وبقية التفاصيل الخاصة بالبائع والمشتري، وبالطبع فإن برنامج فوم المحاسبي يعد الخيار الأفضل لذلك.

- تتبع الفواتير الضريبية: احرص على تتبع الفواتير والمستحقات الضريبية باستمرار، وذلك لضمان الامتثال للضراب وبالتالي تجنب المخالفات الضريبية.

قد يُهمك: إجابات أسئلة شائعة حول نموذج فاتورة ضريبية

ما هو الفرق بين الفاتورة الضريبية والفاتورة العادية؟

تستخدم الفاتورة العادية لتوثيق التفاصيل المالية للمعاملات التجارية، بحيث لا يكون فيها ضريبة محددة، كما أنها تتميز بمرونة الاستخدام في المعاملات اليومية، أما الفاتورة الضريبية فإنها تتضمن ضريبة محددة وفقًا للقوانين الضريبية المعمول فيها في الدولة، وهي خاصة بالضريبة المطبقة على المبلغ المالي في الفاتورة.

هل الباركود ضروري في الفاتورة الضريبية؟

نعم، فوفقًا للمرحلة الأولى من نظام الفوترة الإلكترونية الذي أصدرته هيئة الزكاة والضريبة والجمارك السعودية، فإن وجود الباركود أو ما يعرف برمز الاستجابة السريعة من المتطلبات الأساسية في الفاتورة الضريبية.

كيف أحسب نسبة الضريبة من مبلغ؟

بإمكانك حساب نسبة الضريبة من مبلغ معين عبر تطبيق المعادلة التالية:

قيمة الضريبة = المبلغ الإجمالي – المبلغ الإجمالي / (1+نسبة ضريبة القيمة المضافة)، فعلى سبيل المثال، إذا كان المبلغ الإجمالي= 1500 ريال، ونسبة ضريبة القيمة المضافة= 5%، فإن قيمة الضريبة= 1500 – 1500/(1+0.05)= 71.4 ريال سعودي.

كيف أتأكد من صحة فاتورة ضريبية؟

يمكنك التحقق من صحة الفاتورة الضريبية عبر مسح رمز الاستجابة السريعة الموجود على الفاتورة باستخدام التطبيق الخاص بضريبة القيمة المضافة الذي أنشأته هيئة الزكاة والضريبة والجمارك.

متى تستحق الفاتورة الضريبية؟

يحتسب تاريخ استحقاق الضريبة في حال إصدار الفاتورة الضريبية أو استلام دفعة مقدمة في التاريخ الذي يسبق مرحلة التوريد (توفير سلع أو خدمات باستمرار خلال فترة زمنية محددة)، وبالتالي يصبح تاريخ الدفعة المقدمة أو تاريخ إصدار الفاتورة الضريبية هو تاريخ استحقاق الضريبة.

هل الفاتورة الضريبية إلزامية؟

نعم تعد الفاتورة الضريبية إلزامية للجهات الخاضعة للضرائب، بحيث يتوجب عليهم إصدارها وتسليمها إلى الطرف الآخر في المعاملات التجارية.

الخلاصة

وفي الختام، تجدر الإشارة إلى أن نموذج الفاتورة الضريبية يجب أن يتوافق مع المعايير التي وضعتها هيئة الزكاة والضريبة والجمارك للفواتير الإلكترونية، بحيث يشتمل على جميع العناصر المطلوبة، بعيدًا عن إصدار الفواتير على الطريقة التقليدية القديمة، وذلك نظرًا لأهمية تلك الفواتير في تنظيم المعاملات التجارية بين الباعة والمشترين.

وبالتأكيد، فإنك بحاجة إلى نظام فوترة إلكتروني فعال لتتمكن من إنشاء فواتير ضريبية تتناسب مع متطلبات الهيئة، ولن تجد لذلك أفضل من برنامج فوم المحاسبي السحابي، والذي سيساعدك على إعداد الفواتير الضريبية بسهولة ويسر، فقط كل ما عليك فعله هو الاشتراك في برنامج فوم (بالنقر هنا)، وستحصل على أسبوع مجاني دون الحاجة إلى إدخال معلومات بطاقتك الائتمانية، جربه الآن واستمتع بمزاياه العديدة.